Celsa, en caída: Sus socios mueven ficha tras el 'no' de Fainé y pérdidas millonarias

La siderúrgica catalana descarta buscar un socio español tras la retirada de Criteria Caixa y ampliará capital

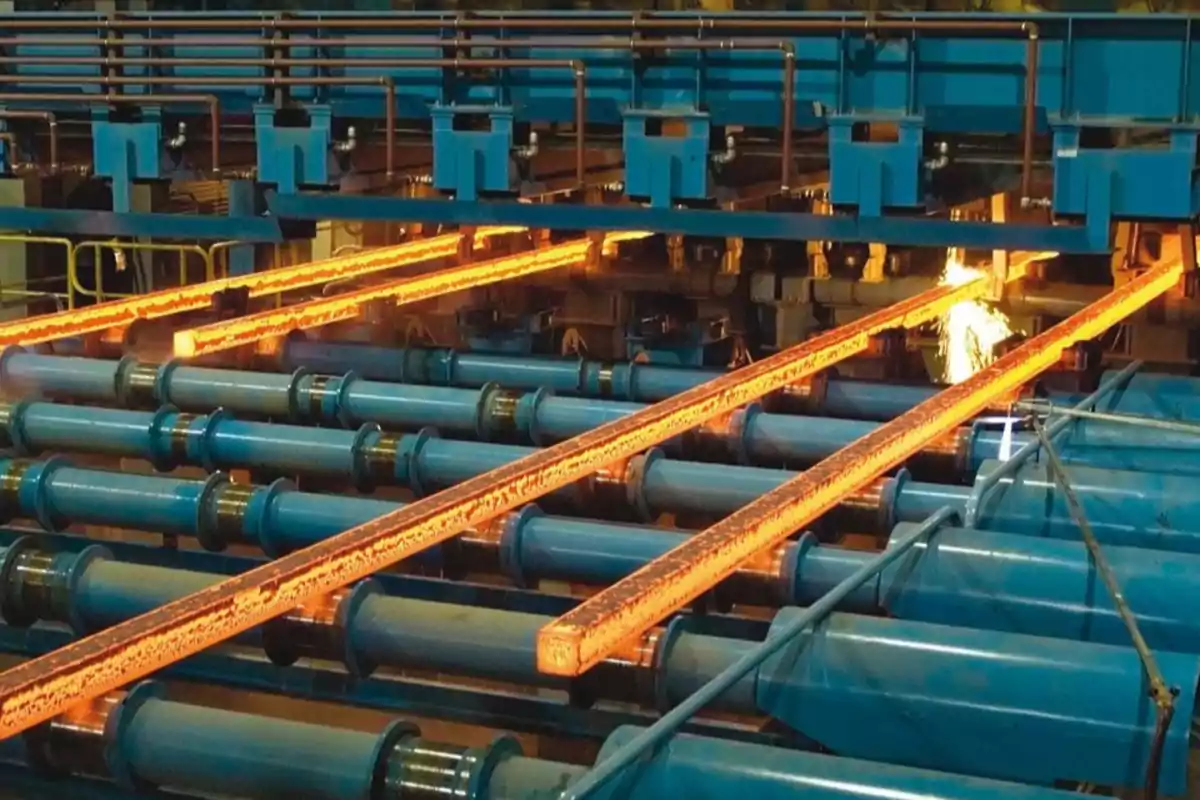

Celsa, el segundo mayor grupo industrial de Cataluña tras Seat, atraviesa una de las etapas más delicadas de su historia reciente. La siderúrgica con sede en Castellbisbal (Barcelona) ha sufrido en los últimos meses una combinación de reveses financieros.

Además, sus fracasos judiciales y portazos institucionales agravan su ya compleja situación. El último golpe ha sido la retirada de Criteria Caixa del proceso para convertirse en socio de referencia. Esto ha llevado a la compañía a renunciar a la búsqueda de un inversor español.

Este era un requisito clave que el Gobierno había impuesto cuando aprobó la entrada de fondos internacionales en el capital hace casi dos años. Tras el 'no' de Isidre Fainé, la Moncloa se resigna a que Celsa no tenga referente accionarial español.

La renuncia de Criteria, el brazo inversor de la Fundación La Caixa, supone un duro revés tanto en términos estratégicos como simbólicos. La operación, que contemplaba la compra del 20% del accionariado, parecía una vía para dotar a la compañía de mayor estabilidad institucional y capital local. Esta decisión incluso le costó el puesto al entonces CEO de Criteria, Ángel Simón, tras las tensiones internas y políticas que generó el caso.

La consecuencia directa de este portazo ha sido el abandono, por parte de Celsa, de cualquier intención de reactivar la búsqueda de un socio nacional. Según fuentes del sector, el resultado del anterior proceso de selección de inversores dejó claro que no existen, en el actual contexto, candidatos viables que puedan asumir las necesidades de capital que exige la compañía. La coyuntura del sector tampoco ayuda: el ciclo del acero atraviesa un momento bajo.

Números preocupantes

Prueba de ello son las cifras: la compañía dirigida desde el pasado año por Jordi Cazorla cerró el último ejercicio con unas pérdidas de 281 millones de euros. El dato contrasta con los 459 millones de beneficio de 2023. Aquellos beneficios, sin embargo, fueron puntuales, consecuencia directa de la capitalización de deuda realizada por los fondos internacionales que asumieron el control de la empresa.

Desde finales del año pasado, Celsa es propiedad de un consorcio liderado por SVP y Attestor, junto a Deutsche Bank, Golden Tree y Cross Ocean. Estos convirtieron una deuda por valor de 1.352 millones en acciones. Lo cual redujo el pasivo desde los más de 4.000 millones previos hasta los actuales 1.400 millones.

Pero esa reducción no ha sido suficiente para sanear del todo las finanzas del grupo. A los malos resultados se sumó la pérdida de una demanda de 500 millones de euros contra Francesc Rubiralta, anterior presidente de la compañía, por presunta administración desleal. Esta derrota judicial ha dejado a la empresa sin una posible fuente de ingresos extraordinarios.

Visita a la Moncloa

Avanza El Confidencial que los actuales accionistas comunicaron al Gobierno su disposición para reforzar los fondos propios de Celsa con hasta 300 millones de euros. Fuentes del sector señalan a Elcierredigital.com que esta cifra podría aliviar la presión financiera, "pero no resuelve de fondo los retos estructurales que enfrenta la empresa".

Actualmente, Celsa paga más del 10% de interés medio por su deuda, un coste insostenible a medio plazo. El objetivo de la nueva emisión es rebajar este porcentaje a un rango de entre el 6% y el 8%. Lo cual permitiría un ahorro significativo en costes financieros. Para lograrlo, será crucial que la emisión cuente con una buena acogida en los mercados internacionales. Y también que las principales agencias de calificación otorguen a la compañía una nota aceptable que haga viable su colocación.

La empresa aspira a volver a beneficios a corto plazo gracias a su nuevo plan financiero. Y también a los ajustes operativos realizados tras el cambio de propiedad. Además, ha conseguido esquivar en los últimos meses algunos impactos externos como son los aranceles internacionales. Sin embargo, su futuro aún está marcado por muchas incertidumbres.

El portazo de Fainé también deja al descubierto las dificultades de reconciliar intereses empresariales y políticos. La Moncloa había presionado para que el holding acudiera al rescate de una compañía considerada estratégica para la economía catalana. Pero la negativa de Criteria evidencia la falta de confianza que existe en Celsa a medio plazo.

Celsa ha perdido, en poco tiempo, la oportunidad de apuntalar su estabilidad con un socio local fuerte. Y ha tenido que asumir que el escenario de recuperación dependerá en gran medida de su capacidad para convencer a los mercados financieros. Todo ello mientras mantiene una estructura accionarial dominada por fondos internacionales, lo cual puede dificultar su gobernanza.

Por ahora, el foco está puesto en la implicación de capital y la emisión de deuda como únicas vías viables para ganar tiempo y sostener la actividad operativa. Los próximos meses serán determinantes para saber si el mercado confía en la nueva etapa de Celsa, que está generando síntomas muy preocupantes.

Más noticias: